ご存じですか? 家族信託vol.2

2021年09月26日

前回(家族信託Vol.1)の続きです。成年後見制度があるということはご理解いただけましたか?さて、今回は後見制度のデメリットやその制度の限界について考えてみましょう。

成年後見成年後見制度のデメリット(注意すべき点)

・親族後見人が認められにくい。見ず知らずの職業(専門職)後見人に財産を管理される場合もある

・一度制度を利用したら、原則被後見人が亡くなるまで制度の利用をやめることができない

・後見人(主として職業後見人)への報酬がかかる。被後見人が長生きすると数百万円にのぼることもある

・親族後見人になった場合は、後見事務負担が重く途中断念するケースもあり、無報酬であればさらに負担大

・積極的な財産(資産)運用は事実上不可能。相続対策のためのアパート建築などもできない

・被後見人の預金通帳や印鑑などすべてが後見人の管理に。財産の額や年間収支など、専門職後見人が家族に知らせる義務はない

成年後見制度の限界 成年後見人ができないこと(例)

・身元引受保証

・身分行為(婚姻や離婚の合意)、一身専属権(遺言、子の認知等)

・個々の医療行為(身体を傷つける行為…検査、投薬、注射、手術等)に対する同意や延命治療の同意

・本人(被後見人)の財産を減少させる行為は不可。よって孫への贈与なども不可

・本人(被後見人)の財産を減少させるリスクを伴う行為(株や投資信託の購入など)は不可

・親族の借入金に対する土地の担保提供

・居住用不動産の処分は家庭裁判所の許可がなければ無効

近年、判断能力の低下した高齢者の財産管理が注目

高齢者の財産管理制度については、家族による事実上の財産管理を除くと、任意の財産管理委任契約、任意後見制度、法廷後見制度、家族信託(民事信託)などがありますが、法定後見制度のマイナスが一部で叫ばれる中、家族信託に注目が集まり始めています。

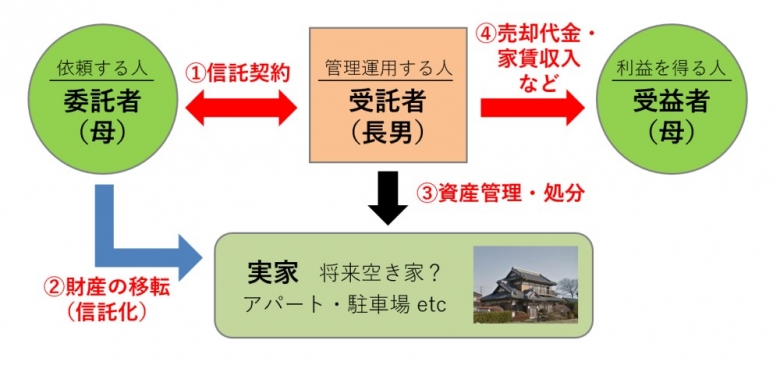

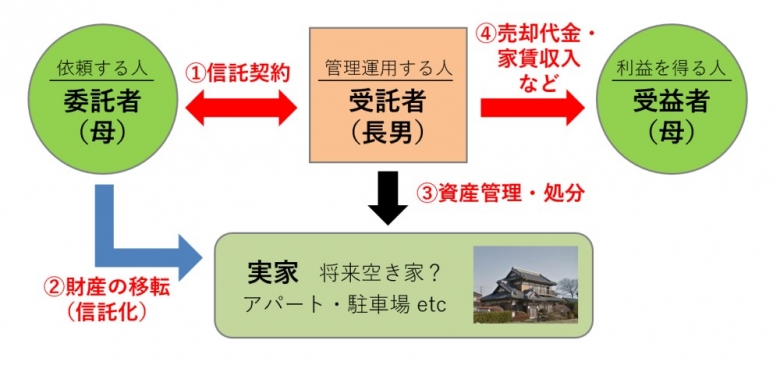

家族信託とは?

財産を所有する人が、特定の目的(例えば、家の売却)に従って、信頼できる家族にその財産を託し、その管理や処分を任せる仕組みで、財産管理の一つの手法です。

では、次回はいよいよ「家族信託」の流れ(家族信託Vol.3)を説明いたします。

HASI HAUS は『家族信託の相談窓口』になっております。

詳しい資料等もございますので、ご遠慮なくご相談ください。

認定相談員 上田 公平

認定相談員 上田 公平

成年後見成年後見制度のデメリット(注意すべき点)

・親族後見人が認められにくい。見ず知らずの職業(専門職)後見人に財産を管理される場合もある

・一度制度を利用したら、原則被後見人が亡くなるまで制度の利用をやめることができない

・後見人(主として職業後見人)への報酬がかかる。被後見人が長生きすると数百万円にのぼることもある

・親族後見人になった場合は、後見事務負担が重く途中断念するケースもあり、無報酬であればさらに負担大

・積極的な財産(資産)運用は事実上不可能。相続対策のためのアパート建築などもできない

・被後見人の預金通帳や印鑑などすべてが後見人の管理に。財産の額や年間収支など、専門職後見人が家族に知らせる義務はない

成年後見制度の限界 成年後見人ができないこと(例)

・身元引受保証

・身分行為(婚姻や離婚の合意)、一身専属権(遺言、子の認知等)

・個々の医療行為(身体を傷つける行為…検査、投薬、注射、手術等)に対する同意や延命治療の同意

・本人(被後見人)の財産を減少させる行為は不可。よって孫への贈与なども不可

・本人(被後見人)の財産を減少させるリスクを伴う行為(株や投資信託の購入など)は不可

・親族の借入金に対する土地の担保提供

・居住用不動産の処分は家庭裁判所の許可がなければ無効

近年、判断能力の低下した高齢者の財産管理が注目

高齢者の財産管理制度については、家族による事実上の財産管理を除くと、任意の財産管理委任契約、任意後見制度、法廷後見制度、家族信託(民事信託)などがありますが、法定後見制度のマイナスが一部で叫ばれる中、家族信託に注目が集まり始めています。

家族信託とは?

財産を所有する人が、特定の目的(例えば、家の売却)に従って、信頼できる家族にその財産を託し、その管理や処分を任せる仕組みで、財産管理の一つの手法です。

では、次回はいよいよ「家族信託」の流れ(家族信託Vol.3)を説明いたします。

HASI HAUS は『家族信託の相談窓口』になっております。

詳しい資料等もございますので、ご遠慮なくご相談ください。

認定相談員 上田 公平

認定相談員 上田 公平